Teniendo esto en cuenta, y para situarle en la posición más poderosa en su actual relación con el asesor, yo empezaría por obtener las respuestas a lo siguiente:

- ¿Es usted verdaderamente imparcial o se limita a recomendar únicamente determinadas estructuras y fondos? Me encuentro con muchos clientes con la misma estructura gestionada por el mismo gestor de inversiones. ¿Cómo puede una estructura y un fondo ser el más apropiado para todos los clientes con una gran variedad de problemas y situaciones?

- ¿Qué cualificación tiene para asesorar? Cuando se visita a un profesional se supone que está cualificado y es bueno en lo que hace. Por lo tanto, es sorprendente que muchos "asesores" operen en Portugal sin cualificación, y algunos incluso se hacen pasar por asesores fiscales que no tienen ninguna cualificación fiscal formal. Los que vienen del Reino Unido deben saber que el "Chartered Financial Planner" es el estándar de oro para asesorar a los clientes, y el "nivel 4" es el nivel mínimo de cualificación requerido para asesorar.

- ¿Cuánto me cobran? Una de las cuestiones más perjudiciales para el rendimiento de su cartera son los gastos que se cobran de su póliza. En muchas ocasiones, éstos se "agrupan" o se pagan discretamente a partir de la parte trasera del producto. Pida un desglose explícito y por escrito de los "gastos continuos del fondo", de los gastos del producto o de la estructura y de los honorarios o comisiones que cobra su asesor, y de dónde.

- ¿Me han informado de todos los gastos? Si no es así, ¿por qué no? Esta es una cuestión controvertida para algunas empresas en la actualidad, ya que, debido a una directiva de la UE, ahora tienen que informar a los clientes si no han revelado los verdaderos costes de las inversiones que han creado y gestionado para ellos; obviamente, esto ha provocado el descontento de muchas personas y la pérdida de confianza en la relación de asesoramiento.

- ¿Cuál es mi número? ¿Le dice su asesor cuánto durará actualmente su dinero y en qué condiciones? ¿Le describe diferentes escenarios y cómo éstos afectarían a esta proyección? ¿O cómo puede ajustar su planificación para alcanzar sus objetivos?

- ¿Cuánto riesgo estoy asumiendo? La gente suele centrarse y comparar los rendimientos que podría obtener, pero se olvida de considerar el nivel de riesgo que su asesor está asumiendo con su dinero. Por ejemplo, dos carteras pueden obtener un 5% de rentabilidad anual, pero el fondo 1 puede bajar un 50% en cualquier momento del año, y el fondo 2 sólo un 10%; es evidente que se trata de inversiones muy diferentes, y que el fondo 2 es superior.

- ¿Está mi fondo superando a un fondo de seguimiento? Uno decide invertir en un fondo si el gestor tiene una capacidad demostrada de ofrecer rendimientos atractivos en relación con el mercado, y por ello se le paga una comisión, normalmente en torno al 1% anual. Pero, ¿están haciendo su trabajo y vale la pena el coste? Una reducción del 0,5% en las comisiones puede parecer trivial, pero recientemente le mostré a un cliente que podría ahorrar más de 200.000 libras esterlinas en comisiones a lo largo del tiempo.

Si desea un análisis independiente de su situación, será un placer ayudarle.

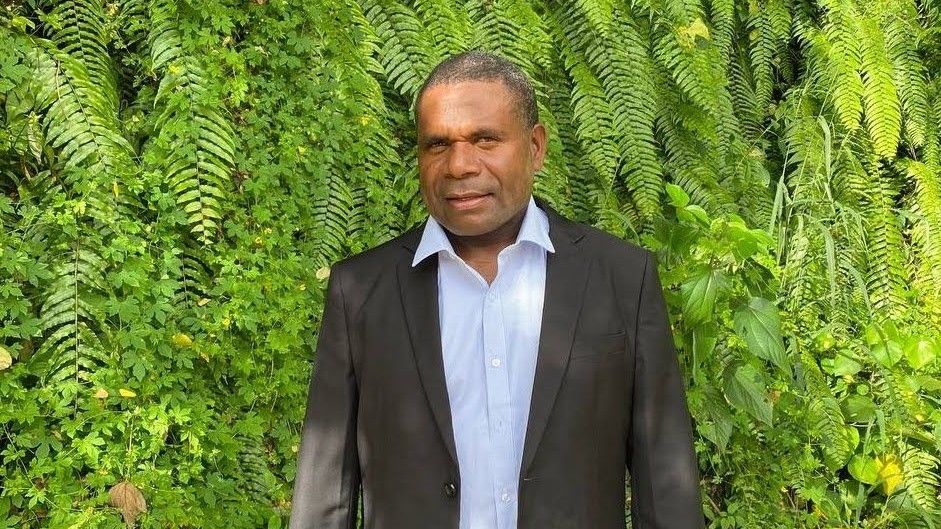

Si desea más información, visite www.spectrum-ifa.com. Mark Quinn es planificador financiero colegiado por el Chartered Insurance Institute y asesor fiscal, titulado por la Association of Tax Technicians. Póngase en contacto con Mark en: mark.quinn@spectrum-ifa.com